原文作者:arndxt

原文编译:AididiaoJP,Foresight News

普通劳动力无关紧要

「普通劳动力无关紧要」是因为在当今的宏观体制下,劳动力市场疲软并不会阻止经济增长。它只会迫使美联储降息,向市场释放更多流动性。生产力、资本支出和政策支持意味着资本持续增值,即使个体工人遭受痛苦。

个体工人对生产的重要性降低,因为他们的议价能力在自动化和全球资本支出面前正在逐渐崩溃。

该系统不再需要强劲的家庭消费来推动增长,资本支出主导了 GDP 的计算。

工人的困境直接助长了资本收益。对于资产持有者而言,劳动力市场的痛苦是利好消息。

工人的挣扎不会破坏经济周期。市场不再为「平民」定价,它现在为流动性和资本流动定价。

市场再次被以下因素拉动:流动性。

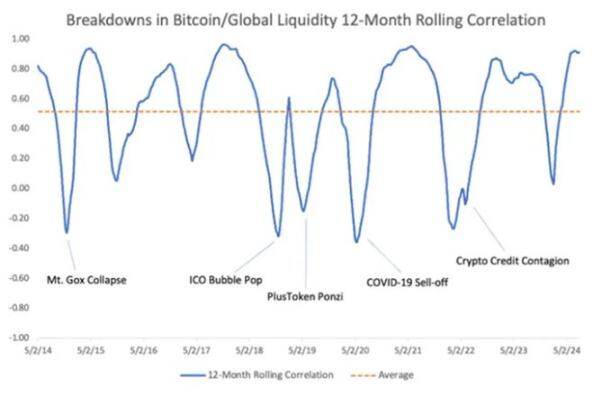

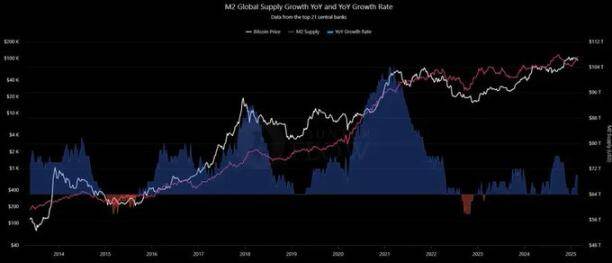

全球 M 2 已飙升至 112 万亿美元的历史新高。在超过十年的数据中,比特币与流动性的长期相关性保持在 0.94,比股票和黄金更紧密。

当中央银行放松政策时,比特币上涨。当他们进行流动性收缩时,比特币遭受打击。

让我们回顾一下历史。

- 2014-15 年:M 2 收缩,比特币崩盘。

- 2016-18 年:稳步扩张,BTC 的首次机构牛市。

- 2020-21 年:COVID 流动性泛滥,比特币抛物线式上涨。

如今,M 2 再次上升,比特币的表现优于传统对冲工具。我们再次处于流动性驱动周期的早期阶段。

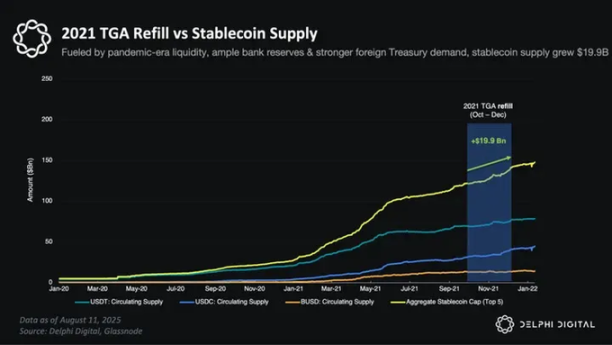

2025 年的 TGA(财政部一般账户)补充资金比之前的周期构成更大风险,因为隔夜逆回购缓冲实际上已耗尽。现在筹集的每一美元都会直接从活跃市场中抽走流动性。

加密货币将首先发出压力信号。9 月份稳定币的收缩将是一个领先指标,远在股票或债券反应之前就亮起红灯。

弹性等级是明确的:

- 压力时期:BTC > ETH > 山寨币(比特币最能吸收冲击)。

- 复苏时期:ETH > BTC > 山寨币(随着资金流和 ETF 需求重新加速)。

基本预测:一个波动剧烈的 9 月至 11 月,以流动性紧张为标志,随后随着发行放缓且稳定币增长稳定,年底前会出现更强劲的走势。

放眼全局,情况就清晰了:

- 流动性正在扩张。

- 美元正在走弱。

- 资本支出正在激增。

- 机构正在重新配置到风险资产中。

但使此刻独特的是各种力量的汇合。

受困于债务与通胀之间的美联储

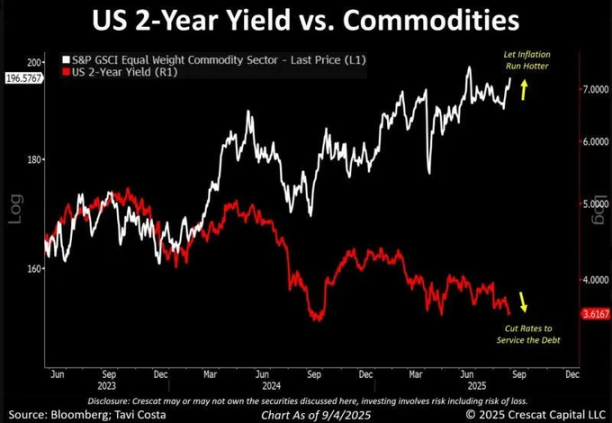

美联储陷入了困境,债务偿还成本变得难以承受,然而通胀压力依然存在。

收益率已经暴跌,美国 2 年期国债收益率降至 3.6%,而大宗商品徘徊在历史高位附近。

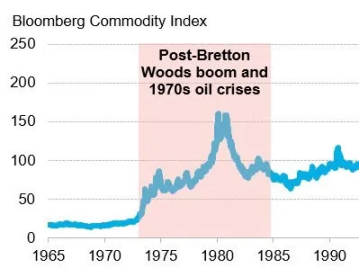

我们以前看过这样的场景:在 1970 年代末,收益率走软的同时大宗商品飙升,导致了两位数的通货膨胀。政策制定者当时没有好的选择,而他们今天的选择更少。

对于比特币而言,这种紧张局势是利好的。在历史上每一个政策可信度破裂的时期,资本都会寻求抗通胀资产作为避风港。黄金在 1970 年代捕获了这些资金流;今天,BTC 被定位为具有更高凸性的对冲工具。

劳动力疲软,生产力强劲

劳动力市场讲述了一个发人深省的故事。

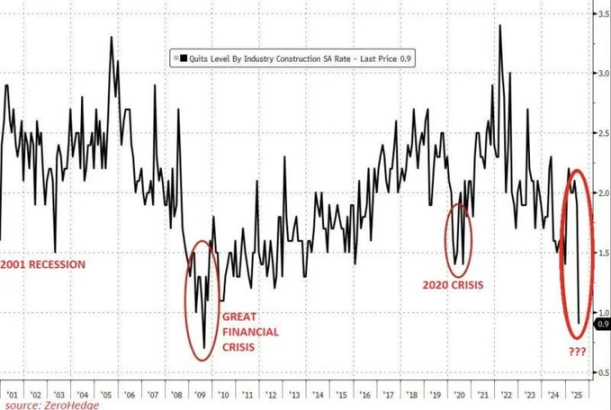

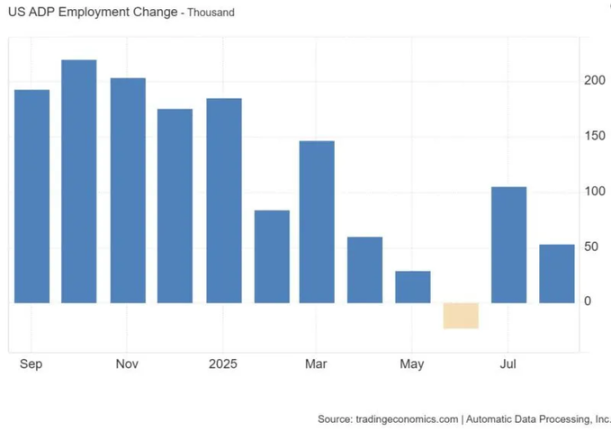

离职率已暴跌至 0.9%,ADP 就业人数低于长期平均水平,信心正在减弱。然而与 2008 年不同,生产率正在上升。

驱动因素:人工智能引领的资本支出超级周期。

仅 Meta 就承诺到 2028 年投入 6000 亿美元,数万亿美元流入数据中心、回流本土和能源转型。工人正在被 AI 取代,但资本正在增值。这是当前经济的悖论:实体经济受苦,华尔街金融市场繁荣。结果是可预测的,美联储降息以对劳动力市场进行缓冲,而生产率保持活力。这种组合将流动性注入风险资产。

黄金的悄然积累

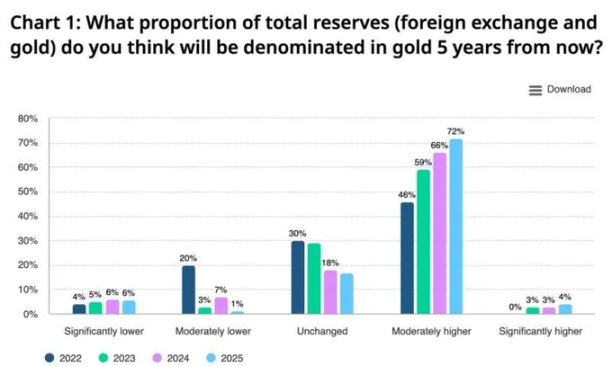

当股市摇摆不定、劳动力市场出现裂痕时,黄金已悄然重新成为系统性对冲工具。仅上周就有 33 亿美元流入 GLD(SPDR 黄金 ETF)。中央银行是主要的买盘:76% 的央行打算增加储备,高于 2022 年的 50%。

以黄金衡量,标普 500 指数已处于隐性熊市:年初至今下跌 19%,自 2022 年以来下跌 29%。历史上,股票相对于黄金连续三年表现不佳标志着长期的结构性轮动(1970 年代,2000 年代初)。

但这并非散户驱动的狂热,这是耐心的机构资金,战略性资本,悄然的积累。黄金正在承担债券和美元曾经扮演的稳定器角色。然而比特币仍然是贝塔值更高的对冲工具。

美元的衰落与寻找替代品

美元正经历自 1973 年布雷顿森林体系崩溃以来最糟糕的半年。历史上每当比特币与美元走势背离,体制转变随之而来。4 月份美元指数(DXY)跌破 100,呼应了 2020 年 11 月,那是流动性推动的加密货币上涨的发令枪。

与此同时,中央银行正在采取多元化措施。美元在全球储备中的份额已下滑至约 58%,76% 的央行计划增加黄金持有量。黄金正在吸收这些悄然的资本配置,但比特币有望捕获边际资金流,尤其是来自寻求高于被动对冲回报的机构。

近期压力:财政部账户补款

注:财政部账户补款指的是美国财政部为了增加其美联储账户(TGA)中的现金余额而采取的行动,其过程会从金融体系中抽走流动性。

财政部账户补款接近 5000-6000 亿美元。

2023 年,充足的缓冲(RRP、外国需求、银行资产负债表)减弱了影响。如今这些缓冲已经消失。

补款的每一美元都直接从市场中抽走。稳定币,加密货币的现金通道首先收缩,山寨币流动性枯竭。

这意味着未来 2-3 个月将动荡不安。预计 BTC 表现将优于 ETH,ETH 表现将优于山寨币,但所有币种都会感受到压力,流动性风险是真实存在的。

财政部账户补款会削弱趋势,但这只是上涨潮水中的一场风暴。到 2025 年底,随着发行放缓且美联储政策转向鸽派,比特币有望测试 15 万至 20 万美元,不仅得到流动性的支持,还得到来自 ETF、公司和主权国家的结构性资金流的支持。

论点

这是一个流动性周期的开始,在这个周期中,资本增值而劳动力分化,美元走弱而替代品走强,比特币从投机性资产转变为系统性对冲工具。

黄金将发挥其作用。但比特币,凭借其对流动性更高的贝塔值、机构通道和全球可访问性,将是这个周期的龙头资产。

流动性决定命运,而命运的下一个篇章属于比特币。

- 核心观点:比特币受益于流动性扩张,将成新对冲工具。

- 关键要素:

- 比特币与流动性相关性达0.94。

- 央行多元化储备,美元走弱。

- 财政部补款短期抽流动性。

- 市场影响:比特币将获机构资金流入,表现优于传统资产。

- 时效性标注:中期影响。