原文作者: Chloe, ChainCatcher

从去年底至今年,沉寂多年的 ICO 市场复苏。在比特币 ETF 获批、特郎普政府对加密友好政策、以及新一轮牛市的推动下,公开代币销售平台重新成为项目方和散户、投资者关注的焦点。

在这轮新周期中,曾经的 ICO 龙头 CoinList 在这波浪潮中逐渐退去,取而代之的是 Buidlpad、Echo、LEGION 等新兴平台快速崛起。以 Buidlpad 为例,推出仅一年就助力四个项目完成公募并全部登陆币安现货,参与者最高获得近 10 倍回报,俨然已经完全取代了 Coinlist 的赛道王者地位。

在这篇文章中,ChainCatcher 对 Buidlpad 的发展背景与崛起原因进行了详细剖析,并采访了多位公募平台深度玩家,从多方视角来解读,为什么偏偏是 Buidlpad ?

填补 CoinList 的失位

@PandaZeng1 作为长期参与多个 Launchpad 平台的用户,对 ICO/IDO/IEO 平台有系统性的观察。他指出,所有平台的玩法其实都很类似,关键在于前几期项目的表现,也就是如果第一个或第二个项目就以失败结尾,会给平台带来更多的后续效应,导致用户不愿意参与。

对于 CoinList 的衰退,他认为另一个主要问题是用户体验不佳:以亚洲区用户而言,需要排队且时差是美国时区,亚洲用户必须熬夜,而且不一定排得到。后期 CoinList 虽然推出 Karma 积分制(需要在平台上参与交易或 swap 来获取积分),但这已经无法挽回用户流失。

相比之下,Echo 和 Buidlpad 等新平台的成功,源于前几期项目表现突出,成功打响了名声。例如 Echo 的 Sonar 首发 Plasma,让用户建立了预期。他强调,加密市场充斥着预期,理性时是估值驱动(valuation-driven),不理性时就是梦想驱动(dream-driven),最后看的是「本梦比」。

@0xhahahaha 对于 CoinList 的衰退因素也有同样心得,也就是造富效应失效的恶性循环。她曾经参加过 5、6 次 CoinList 的预售,对于 CoinList 的衰退,她指出核心问题是平台上发售项目质量下降,发售的项目开始变得质量一般。一些人气较差的项目上不到大所(币安、Coinbase),只上到小所,流动性偏弱,没有买盘只有卖盘,且销售条件苛刻,可能要锁仓一年,即使马上 TGE 也未必能赚钱。

2023–2024 期间在 CoinList 进行公募的项目,大多数代币上线后价格大幅下跌,普遍跌幅在 70%–98% 之间,如 ARCH(-98%)、FLIP(-73%)、ZKL(-93%)、NIBI(-78%)等,FDV 也大多低于 1 亿美元。

而 17 年 Filecoin 的成功为 CoinList 树立了「高回报」形象,正当投资人都在期待 CoinList 可以不断复制成功之时,整体市场周期、监管变化和用户需求演变却难以持续。

如今,因平台体验不友好、项目素质不佳以及玩家最重视的收益低等未解问题皆放大社群不满导致用户数流失,进而让 Echo、LEGION、MetaDAO、Buidlpad 等平台的出现,填补了 CoinList 衰退后的空白市场。

王炸级表现

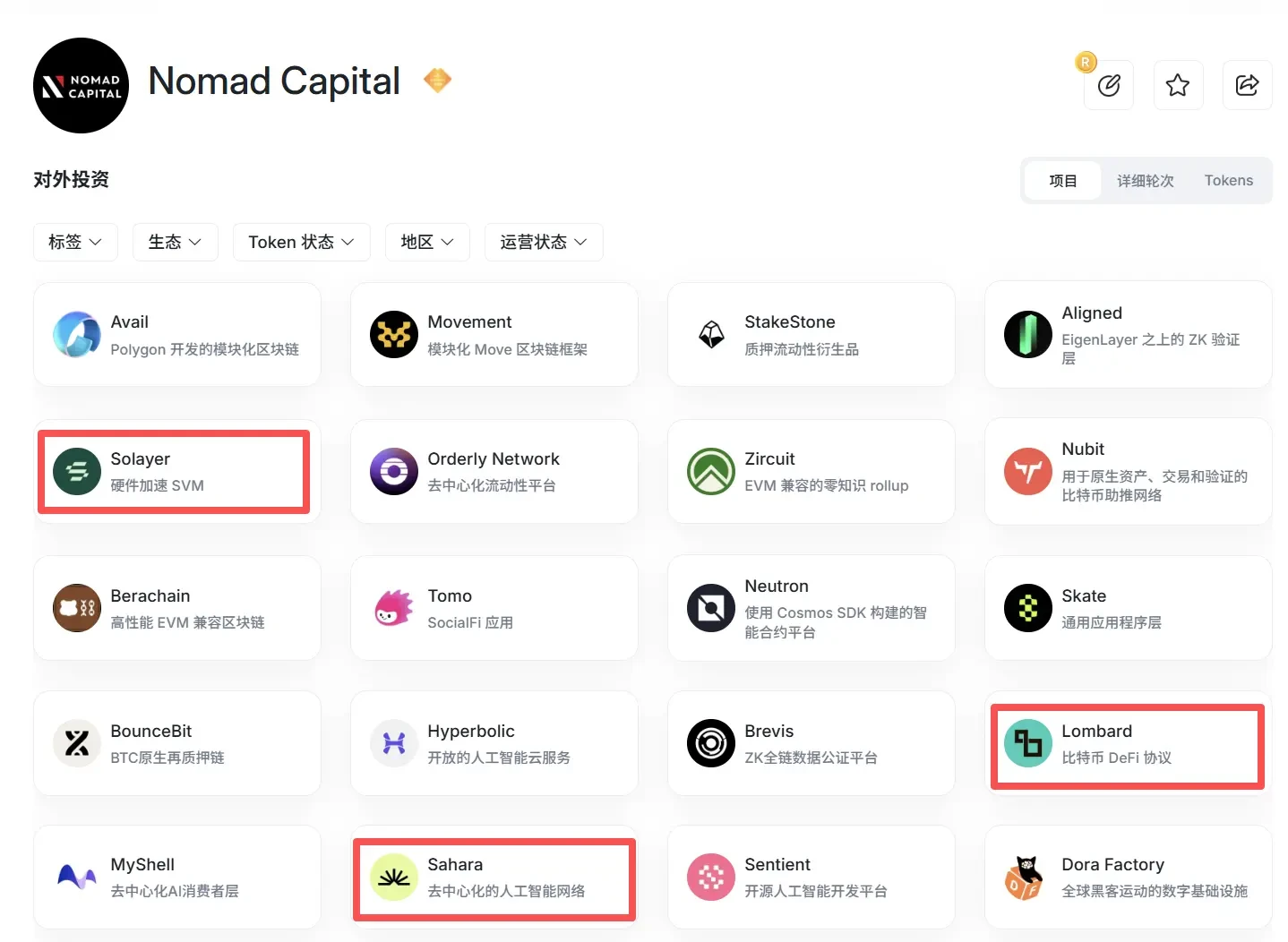

以 Buidlpad 平台为例,Buidlpad 助力 Solayer、Sahara AI、Lombard Finance 及 Falcon Finance 四大项目完成公募并登入币安现货,摊开 Buidlpad 成绩来看,首个项目 Solayer 以 3.5 亿美元估值进行公售,单币成本 0.35 美元,最高涨至 3.43 美元,为早期参与者带来接近 9.77 倍的投资回报率。Sahara AI 以 6 亿美元估值募资,代币成本 0.06 美元,最高达 0.15 美元,实现 2.68 倍回报,超额认购 8.8 倍,总认购 7500 万美元。

@0xhahahaha 因 Falcon Finance 开始接触 Buidlpad,跟一般玩家心态一样「哪里有机会赚钱就去哪儿」的策略,她认为 Buidlpad 的成功可以归因于,对项目挑选严格,所有项目最后都成功上到大所(币安现货等) ,这种稳定的造富效应吸引了用户从 CoinList 流失到 Buidlpad。

对于 Buidlpad 的崛起,@PandaZeng1 总结了几个关键因素,首先 Buidlpad 挑选的项目估值都偏高,上线的项目基本上都是大满贯,币安、Upbit 都上,在用户获取价值这点做得很好,项目普遍有 2-10 倍的回报空间,且相对 Echo 没这么严格,散户更容易入门。

可以说 Buidlpad 在选项目的维度、把控质量以及分发机制上,有自己的一套叙事节奏和筛选标准。除了对每个项目进行全面的尽职调查和研究,评估其商业模式的可行性和执行能力,Buidlpad 也部署了反女巫攻击技术,通过 KYC 验证、合规检查和安全措施,防止虚假帐户和工作室批量参与,更确保了代币分配的公平性。

截至 2025 年 9 月,该平台在前四次活动中获得超过 3.2 亿美元的认购承诺,吸引超过 3 万名经过验证的真实用户。最新的 Momentum Finance 项目也已于 10 月在平台启动公售,计划募资 450 万美元。

另外,Buidlpad 引入了 Squad 系统,在现有质押模型基础上让参与者可以通过内容创作获得额外激励奖励。一边协助项目在早期培育社区,一边激励参与者在资本贡献之外有更多的投入。

而谈及 Buidlpad 已发行的项目皆已登陆币安现货交易,成为项目方直上币安以及其他大所的最佳跳版,不得不提及创始人 Erick Zhang 的背景。

币安系的明牌背景

根据 Erick Zhang 的领英信息与动态,他拥有卡内基梅隆大学硕士学位和澳门大学学士学位,早年职业经历披露甚少,最早的一条工作经历是 13-15 年担任花旗银行副总裁,此后在币安成立数月后即加入该公司担任高管,展现其犀利的职业判断目光。

在币安任职期间,他曾分别担任 Binance Research、Binance Launchpad 负责人,在项目研究与筛选方面积累了丰富经验,并参与或主导了上币体系的建立。在他的领导下,Binance Launchpad 成功帮助超过 20 个项目完成 ICO,累计募资超过 1 亿美元,这些项目包括许多如今的行业巨头,如 Polygon、Axie Infinity。Launchpad 币种的造富效应也使得 Binance Launchpad 一度也成为行业的标杆产品 。此后,他还担任了币安旗下 CoinMarketCap 的新任 CEO,从垂直业务负责人升级为独立业务全权负责人。

在积累丰富的数据分析、团队管理经验以及行业资源后,Erick Zhang 在 2022 年 12 月离职创立 Nomad Capital,数月后 Binance Labs 宣布投资加密风险基金 Nomad Capital,继续与币安保持紧密关系。去年底,Erick 推出 Buidlpad。

值得注意的是,Buidlpad 迄今为止上线的四个项目中,其中三个都获得过 Nomad Capital 的投资,这些项目代币在上线币安现货市场后,Binance Labs 作为 Nomad Capital 的主要 LP 亦会收益颇丰。

不难看出,与币安生态形成的紧密关系,是 Buidlpad 获得如今成功的最关键因素之一。而 CoinList 衰落而遗留的市场红利期、独到的项目筛选机制等因素也为 Buidlpad 铺平了道路。

随着 Buidlpad 主要竞对 Echo 数日前被 Coinbase 收购,代币募资平台正在成为一级市场定价权的新战场,从 CoinList 的式微到 Buidlpad、Echo 的崛起,本质上映射了 ICO 结构的变迁,随着平台短期炒作效应逐渐降温,公募代币销售正弥合用户需求与平台机制间的落差。

一方面作为项目获取早期用户与初始流动性的重要渠道,另一方面巩固平台在投资者心中掘金首选地的地位,即便市场进入长期低迷期,这类投资机会依然保持相当吸引力。

- 核心观点:Buidlpad崛起取代CoinList成新ICO龙头。

- 关键要素:

- 项目上线币安率达100%,最高回报近10倍。

- 创始人具币安背景,与交易所生态紧密绑定。

- 严格筛选机制与反女巫技术保障分配公平。

- 市场影响:重塑ICO市场格局,推动平台竞争升级。

- 时效性标注:中期影响